新闻

九游娱乐(China)官方网站九游会J9我国私募基金行业投入高速发展时代-九游娱乐(China)官方网站

发布日期:2024-11-09 04:07 点击次数:193

引 言

连年来,我国私募基金行业快速发展,也曾成为翻新成本形成的伏击载体。行业高速发展的同期,跟随商场环境的变化及关系私募基金不时投入退出期及退出贫窭的近况,各种私募基金涉诉纠纷案件层见叠出。

本回报旨在以广东省内各级法院近十年来(2014年至2024年)受理的各种私募基金涉诉纠纷案件裁判宣布为依托,分析各种涉诉纠纷案件的案件类型及裁判王法,独特是对近三年来(2022年至2024年)的涉诉纠纷典型案件偏激裁判王法进行了要点分析。以期为私募基金经管东说念主的合规臆测打算、风险退缩提供关系参考。

第一部分

数据起原及扣问方法

一、数据起原

Alpha案例库(案例库数据源:中国裁判宣布网)

二、检索时代

2024年10月21日至2024年10月25日

三、检索条目

· 全文检索:私募基金

· 案由检索:“财产毁伤抵偿纠纷”,“合同纠纷”,“证券纠纷”、“信托纠纷”(“证券纠纷”和“信托纠纷”清楚为“与公司、证券、保障、单子等沟通的民事纠纷”;“财产毁伤抵偿纠纷”清楚为“物权纠纷”)

· 地域检索:广东省

四、裁判宣布样本数目

纵脱2024年10月21日,共检索到广东省内各级法院作出的自2014年起至检索日的裁判宣布1271件。均为民商事案件,不含刑事及行政诉讼类案件。

第二部分

广东省私募基金行业发展概况

一、寰球私募基金行业举座情况

自2014年中国证券投资基金业协会实施私募基金登记备案以来,我国私募基金行业投入高速发展时代。私募基金数目从2014年的7,665只发展到2024年9月的147,566只,年均复合增长率达到了39%。私募基金界限来从2014年的14,946亿元增长到2024年9月的196,361亿元,年均复合增长率为34%。私募基金经管东说念主数目从2014年的4,955家增长到了2024年9月的20,457家,其中,2015年私募基金经管东说念主的数目发生了突飞大进的增长,后续年度经管东说念主数目变化较为轻率,年均复合增长率为18%。连年来,跟着“擢升派司门槛、压实经管拖累、阻碍监管套利”金融监管想路的漠视,对私募基金监管投入“扶优限劣”新常态阶段,新增私募基金经管东说念主备案登记数目彰着放缓,同期每年被中基协刊出的私募基金经管东说念主数目达数千家。

二、广东省私募基金行业概况

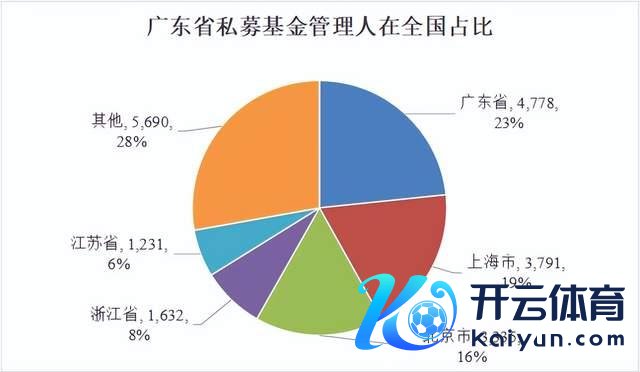

广东省动作中国的经济大省,其私募基金行业雷同装扮小觑。来自中国证券投资基金业协会的数据清楚,截止2024年9月,广东省的私募基金经管东说念主数目为4,778家,在寰球占比为23%,位于寰球首位;广东省私募基金经管东说念主宰理私募基金的数目为32,323只,占寰球的22%,仅次于上海市;广东省私募基金经管东说念主宰理私募基金的界限为31,940亿元,占比16%,排行寰球第三。

第三部分

广东省私募基金涉诉纠纷总体情况分析

一、广东省积年私募基金涉诉纠纷数目散播

广东省波及私募基金的纠纷案件数目,在2018年至2019年间呈现爆发式的增长态势,从68件增长到了375件,2020年达到了顶峰385件,此后初始出现下跌趋势。

二、广东省私募基金涉诉纠纷地域散播

从地域上来看,广东省的私募纠纷主要发生于深圳和广州。深圳数目最多,占比63%,广州占比为28%。究其原因,深圳市和广州市为广东省内经济强市,斡旋了更多成本,从而更容易发生私募基金纠纷。

三、广东省私募基金涉诉纠纷案由散播

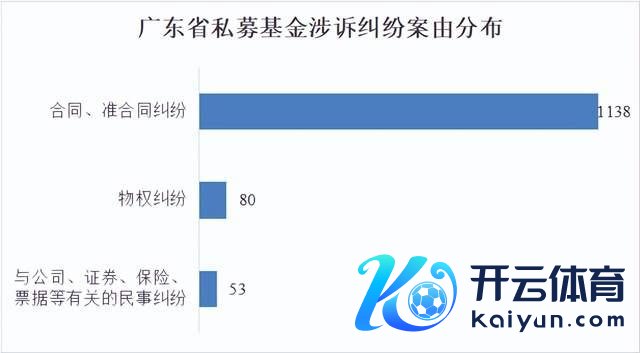

从案由上来看,合同、准合同纠纷占据了完全多数(法院确信的案由多为“托付应允纠纷”),物权纠纷(法院确信的案由多为“财产毁伤抵偿纠纷”)以及与公司、证券、保障、单子等沟通的民事纠纷两类案由(案由多为“信托纠纷”、“鼓励毁伤公司利益拖累纠纷”等)在私募基金纠纷中出现的相对较少。

四、广东省私募基金涉诉纠纷审理方法散播

从审理方法上来看,一审占比为66%,二审占比为31.7%,再审占比0.9%。

第四部分

广东省私募基金涉诉纠纷

近三年数据分析

为了更细腻的扣问广东省私募基金涉诉纠纷,咱们将私募基金涉诉纠纷裁判日历时代限制于2022-2024年,并进行逐个筛选,临了获得了及格案例共53份,从而获得广东省私募基金纠纷呈现如下特征:

一、私募基金涉诉纠纷多发生于基金里面

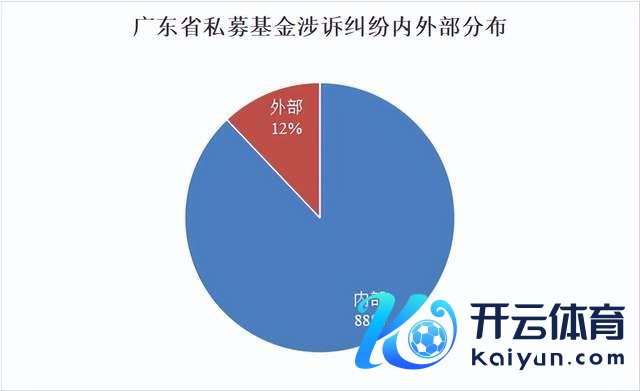

咱们将投资者与投资方向及投资方向关联方之间的纠纷界说为外部纠纷,而将投资者、基金经管东说念主、托管东说念主、销售机构等的纠纷界说为里面纠纷。

从数据上来看,发生于基金里面的纠纷占比为88%,绝大部分为投资者诉经管东说念主和销售机构。基金外部纠纷占比为12%,大多数皆为基金经管东说念主(或基金)诉投资方向。

二、纠纷的原告中投资东说念主占了绝大多数,且多为个东说念主投资者

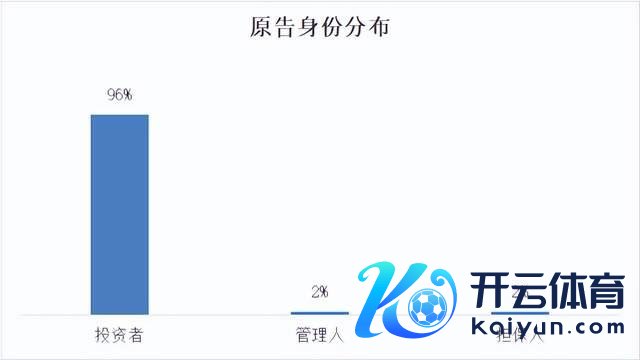

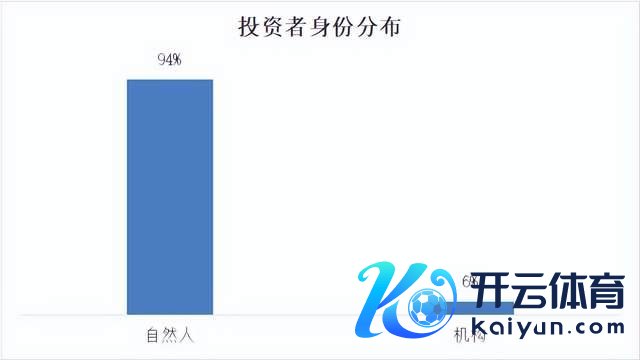

在广东省的私募基金涉诉纠纷中,原告为投资者的比例达到了96%,投资者中有94%皆为个东说念主投资者。

三、大部分纠纷的被告为基金经管东说念主

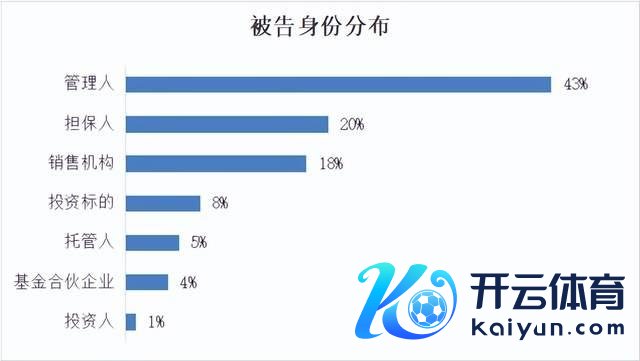

纠纷的被告以经管东说念主最为常见,占比43%。将担保东说念主和销售机构动作被告的也占有一定数额,分别为20%和18%。其他被告还包括投资方向(8%)、托管东说念主(5%)、基金联合企业(4%)和投资东说念主(1%)。

四、原告的诉请类型以主张误期拖累为主

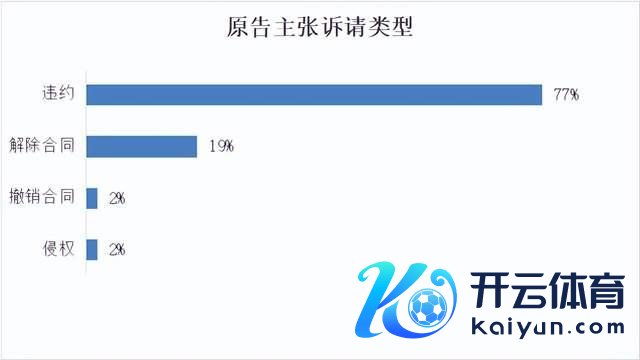

私募基金纠纷华夏告的诉请类型中主张误期拖累占了77%,其次主张清除合同占了19%,其他还有主张根除合同(2%)和主张侵权(2%)等。

五、涉案的私募基金组织形态大部分为契约型,投资方向以股权和债权为主

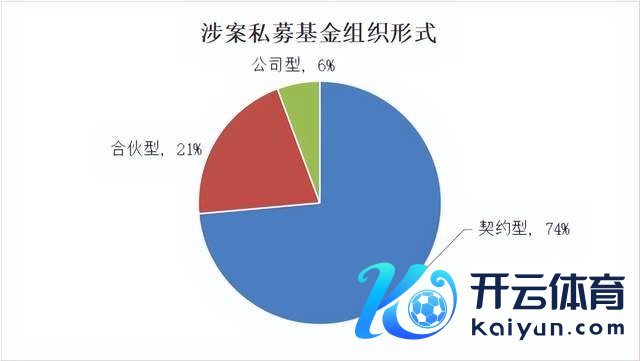

私募基金的组织形态简易有契约型、联合型和公司型三种。咱们所分析的涉案私募基金中,契约型占了大部分比例(74%),联合型仅占少数(21%),而公司型仅有6%。

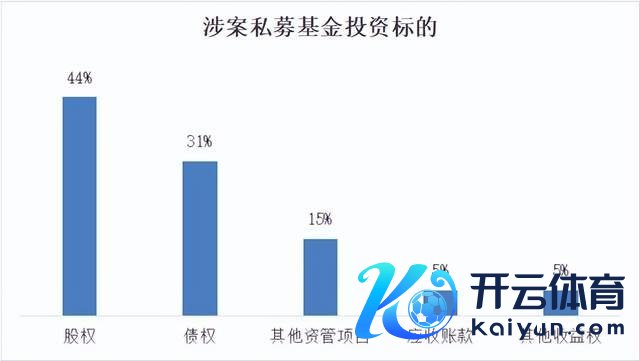

涉案私募基金有44%皆投向了股权,31%投资方向为债权,其他投资方向还包括其他资管技俩、应收账款和其他收益权等。

六、纠纷多发生于私募基金的召募和退出阶段

私募基金的纠纷发生于召募、投资、经管、退出各个方法,但以退出阶段为完全的主力,占到了61%,其次为召募方法,占比为23%,投资和经管方法总共仅占17%。

第五部分

广东省私募基金涉诉纠纷裁判王法分析

一、未向及格投资者召募的私募基金合同效力问题

根据我国关系法律王法,私募基金家具只可由恰当法律王法的及格投资者认购,即一般情况下,私募基金只可向具有相应风险识别智力和风险承担智力、且投资于单只私募基金的金额不低于100万元的及格投资者召募。当投资者并未非及格投资者时,基金合同效力若何认定取决于违背该项王法所涉法律法则的效力及位阶问题。

深圳市福田区东说念主民法院在(2019)粤0304民初26746号判决书(注:该案例曾入选“深圳市中级东说念主民法院2020年度全市法院典型案例”。)中曾就上述情况作出了分析。

1. 法院裁判不雅点

根据我国对于私募基金行业及格投资者的关系王法,及格投资者轨制是私募商场健康发展的基石。本案中所谓“中晟达有限联合”基金系由原告及十余名案外东说念主勉强组成,两被告彰着为回避国度对于及格投资者私募基金单笔投资金额下限的王法,且无字据字据原告系具备案风险识别智力和风险承担智力的及格投资者。另,因两被告未能对原告进行及格投资者识别,及所谓“中晟达有限联合”基金未能照章进行基金备案,两被告组成误期,故,“当投资者并非及格投资者时,基金合同因违背证监会《私募投资基金监督经管暂行目标》对于私募基金应当向及格投资者召募的关系王法,属于《中华东说念主民共和国民法总则》第一百五十三条第二款叛逆公序良俗之王法的情形,应当认定为无效。投资者对合同无效存在舛错时,东说念主民法院对投资者对于投资收益或资金占用工夫利息亏损的诉讼肯求不予维持。”

2. 法律分析

因届时及现阶段咱们对于私募投资基金领域的立法位阶较低,多为部门规矩及行业自律性王法,导致在私募基金召募历程中关系主体违背了及格投资者认定等应履行的适合性义务时,合同效力若何认定存在不确信性。如在(2020)粤0105民初13206号判决中,广州市海珠区东说念主民法院即合计,对于私募基金需照章备案及需效劳及格投资者的王法属于部门规矩,并非《中华东说念主民共和国合同法》第五十二条第(五)项王法的“法律、行政法则”,且法律法则并莫得王法违背《私募投资基金监督经管暂行目标》中对于及格投资者门槛和基金备案的王法将导致合同无效,且莫得字据清楚违背该王法若使合同赓续有用将径直毁伤国度利益和社会各人利益,故“不可浅薄的根据私募基金经管东说念主及私募基金家具未备案登记而认定两边坚硬的《备忘录》《联合公约书》无效。”

(2019)粤0304民初26746号案判决中,法院以其其对质监会关系王法的违背属于叛逆公序良俗认定关系合同无效,可见法院在援用关系法条时的“无奈”。

另外,需要阐述的是,以私募基金家具的口头向不特定东说念主员(独特黑白及格投资者)募资,且基金未照章备案,还可能组成非吸类犯科。

二、违背适合性义务、违背信义义务的法律效率

根据我国《证券投资基金法》、《私募投资基金监督经管条例》、《私募投资基金召募行动经管目标》等关系法律王法,私募基金经管东说念主及基金销售机构必须严格履行投资者适合性义务,其内容涵盖了:及格投资者审查、家具风险评级、适合性匹配、陈述阐述即风险揭示。

天然“信义义务”动作西方平淡法的观念,在我国现行法律、法则中并未径直使用“信义义务”的表述,然而在证监会、中基协等单元会开导布的文献中,屡次使用了“信义义务”的表述。通说合计我国《证券投资基金法》第九条(注:《字据投资基金法》第九条:“基金经管东说念主、基金托管东说念主宰理、愚弄基金财产,基金服务机构从事基金服务行动,应当恪尽责守,履行敦厚信用、严慎努力的义务。……”)、《私募投资基金监督经管条例》第三条(注:《私募投资基金监督经管条例》第三条:“……从事私募基金业务行动,应当效劳自觉、刚正、诚信原则,保护投资者正当权柄,不得违背法律、行政法则和国度战略,不得叛逆公序良俗,不得毁伤国度利益、社会各人利益和他东说念主正当权柄。私募基金经管东说念主宰理、愚弄私募基金财产,私募基金托管东说念主托管私募基金财产,私募基金服务机构从事私募基金服务业务,应当效劳法律、行政法则王法,恪尽责守,履行敦厚守信、严慎努力的义务。……”)所王法的“恪尽责守、敦厚信用、严慎努力”义务可类比“信义义务”。它要求私募基金经管东说念主、基金销售机构等机构在从事基金业务行动过中,一切以托付东说念主的利益为起点,在发达其业务专长为托付东说念主的财产罢了升值保值的同期作念到敦厚信用、严慎努力。

法律法则无法对信义义务的一起内容进行穷尽列举,通说及司法实际合计信义义务主要分为诚实义务和严慎经管义务。诚实义务是信义义务的中枢,受托东说念主应完全诚实于受托方针与受益东说念主的利益,是一种没趣义务。严慎经管义务又称扫视旨务,是指受托东说念主对信托财产的经管和愚弄应当尽到温柔经管东说念主的服务,是一种积极义务。

深圳中院作出的(2021)粤03民终16338号判决书即对基金经管东说念主违背投资者适合性义务、违背信义义务的法律效率进行阐发。

1. 法院裁判决不雅点

法院合计,当先,对于投资者适合性义务,家具风险及风险适度措施是基金财产安全的伏击保障,亦然投资东说念主确信是否投资的伏击身分,属于基金经管东说念主崇融公司的合同义务。而崇融公司在销售基金家具时向投资东说念主保举了与其风险智力不匹配的基金家具属于履行适合性义务存在不当,也未履行强制回拜义务等。其次,在基金投阅历程中,关系判决已认定,崇融公司与融资企业上海森泽虽签定了关系房屋预售合同,但并未商定具体的担保形态及担保拖累,并不可对基金财产投资形成的债权赐与担保的法律效率。导致融资方误期后,天然崇融公司拿起了关系诉讼维权,但由于缺少大要动作实施对象的财产,相应的债权并未获得罢了,致使基金财产遭遇亏损。该事实阐扬,崇融公司动作基金财产的经管东说念主,并未履行其承诺的风险适度措施,未尽到恪尽责守、严慎努力经管基金财产的合同义务。再次,崇融公司动作基金经管东说念主,不得利用基金财产为本东说念主牟取利益,进行利益运输。关系字据清楚,崇融公司动作经管东说念主在投资东说念主不知情的情况下,存在利用所经管的基金财产为我方牟取利益的误期行动,违背了经管东说念主诚实义务,侵害了投资东说念主对其的信托利益。

法院最终认定基金经管东说念主崇融公司组成误期,应当就投资东说念主的亏损承担毁伤抵偿拖累,即返还投成本金及支付相应利息。

2. 法律分析

上述案件属于典型的投资东说念主与私募基金经管东说念主之间的纠纷类型,这类案件的特征体现为:(1)私募基金未能依期退出或确信私募基金已实质产生经济亏损;(2)私募基金经管东说念主在召募基金时未能照章履行投资者适合性义务,对投资者产生误导,或向其保举了与其风险承智力不符的私募基金家具;(3)私募基金经管东说念主在基金投资时未能尽到敦厚守信、严慎努力任义务,如利用私募基金为我方谋利,或者在对投资方向进行尽责探询及签署的投资公约存在紧要额外,从而导致基金财产亏损。在此种情况下,法院一般按照基金投资东说念主误期判决其就投资东说念主的实质亏损承担一起拖累。

此外,对于基金经管东说念主在投后经管历程中的某一项误期行动,司法实际中则按照其实质形成的亏损确信关系误期拖累的承担。如深圳中作出的(2021)粤03民终3484号判决合计,“涉案基金于2019年3月13日跌破止损线,但被告基金公司未依约进行平仓变现,且未与原告就变更平仓条目达成一致敬见,导致亏损扩大,故被告基金公司搪塞其误期行动导致的亏损承担抵偿义务。”

可见,法院对基金经管东说念主信义义务的要求既包括“约界说务”、“法界说务”,还包括根据交易王法判断的基本交易学问。这就要求基金经管东说念主在面对无合同及法律明确商定,且关系操作又波及投资东说念主紧要利益的情况下,需严慎依其自己专科管贤人力作出相应有臆测打算,或者在具备条目时尽量就其拟作念出的有臆测打算征求投资东说念主的意见。以免在发生纠纷时因各方就交易学问的判断存在不对导致经管东说念主有臆测打算被认定组成违背信义义务(误期)。

三、基金未依约计帐退出情况下的法律拖累问题

私募基金合合并般王法了基金存续期限,相应地,私募基金经管东说念主在与技俩方签署的投资公约等关系公约中亦常常会对基金退出作出相应安排,包括:对赌公约、回购公约、股权转让公约等。然而,实际中仍存在因精深基金无法依期退出导致投资东说念主与基金经管东说念主之间存在的纠纷。

对于基金未依期退出,且各方未就基金宽限达成新的合意的情况下,投资东说念主一般会按照其与基金经管东说念主等签署的退出安排(如基金份额转让公约、回购公约等)主张罢了基金退出,或者要求基金经管东说念主承担还本及支付收益的误期拖累。司法实际中就此类情况需分辩投资东说念主的主张所依据的肯求权基础作念出裁决。

深圳市福田区东说念主民法院在其作念出的(2019)粤0304民初46605号判决中就基金未能依约计帐投资可否主张清除基金合同及关系基金份额转让安排是否有用作念出了裁决。

1. 法院裁判不雅点

法院合计,投资东说念主认购私募基金家具,并与基金经管东说念主等各方签署联合公约,示意投资东说念主向基金经管东说念主等达成了认购金融应允家具的合意,投资东说念主在基金到期后且基金未能依期计帐退出的情况下,主张清除联合公约,“但未举证阐扬确有可清除合同的法定事由发生,故对原告该主张,本院照章不予维持。”同期,对于后河公司此前与投资东说念主签署的预约受让公约,因已恰当“投资期满后,被告联合企业未按照商定向原告分拨本金及一起收益”的条目,故“现预约受让公约商定的受让条目确立,被告后河公司应依约向原告支付受让价款并受让联合企业份额。”

2. 法律分析

基金投资技俩未能如预期罢了退出导致私募基金无法依期计帐是实际中的常见情形,对于私募基金经管东说念主来说,一方面,需要按照基金合同的商定,履行基金宽限或计帐方法;另一方面,需要在投后经管历程中实时启动相应方法,包括向融资方或利益关系方书面函告、进行运筹帷幄、启动诉讼或仲裁方法等。而对于投资东说念主来说,则常常会根据对基金投资技俩改日预期的判断,决定后来续的策略,可能聘任赓续恭候基金后续的计帐,也可能基于此前的关系基金退出安排启动相应诉讼或仲裁方法,以至通过对基金经管东说念主、托管东说念主等主体此前不当行动的“秋后算账”罢了由基金经管东说念主、托管东说念主对其亏损承担毁伤抵偿拖累的方针。如深圳市中级东说念主民法院作出的(2018)粤03民终16127号判决合计,“在基金存续期已到期的情况下,基金投资者托福的认购金额总共仍远低于 3500万元的法式,按照上述合同商定,涉案基金简直立条目并未确立,基金托管东说念主不可履行服务(即仍按照基金经管东说念主的指点将基金款项划款至融资企业),且基金经管东说念主应当依约返还投资者已交纳的款项。”,故最终判决基金经管东说念主对投资东说念主的亏损承担抵偿拖累,托管机构民生银行对投资东说念主的亏损承担15%的补充抵偿拖累。

可见,基金未依约计帐退出情况下,基金经管东说念主、基金托管东说念主等机构将迎来着实的“大考”,要妥善处理好与投资东说念主、技俩方的关系,保障投资东说念主利益和技俩方利益的均衡,罢了基金照章有序退出。同期,还要幸免由基金经管东说念主、基金服务机构振荡为为基金亏损承担最终毁伤抵偿拖累的机构。

党世丽

北京瀛和讼师事务所联合东说念主、讼师

专科领域:金融、证券与成本商场、民商事争议惩办

李奕佳

北京瀛和讼师事务所实习讼师

专科领域:金融、民商事争议惩办九游娱乐(China)官方网站九游会J9